作者:宜信财富董事总经理、资本市场负责人、产品策略负责人 王浩宇

主要观点:

1.疫情本身并非改变趋势的核心因素。历次疫情高峰期后,全球市场普遍明显修复。

2.疫情拐点及其对经济影响是两个核心,我们并不悲观。与SARS比,此次疫情有多个正面因素。

3.参考03年非典时期,疫情结束后政府出台了各项措施,对冲疫情中受影响的环节。我们预判,相应政策措施将密集出台。

4.疫情将帮助中国资本市场尽快完成探底,创造较好的布局机会。医药板块值得长期关注,但不建议短期追高。

5.疫情后,市场机会将逐步显现。总体看,避免频繁交易、坚定长期投资、与最优秀的管理人站在一起,是资本市场需坚持的理念。

一、以史为鉴:

疫情本身并非改变趋势的核心因素

市场厌恶不确定性,而人性放大了不确定性。与洪水、火灾等因素一样,病毒蔓延产生大量不确定性,并被市场负面定价。从人性角度看,初期疫情被天然轻视,随后又被过度担心,直到局面反转再恢复平静。通常看,人们往往给当下变量过大的权重,给长期变量过小的权重。

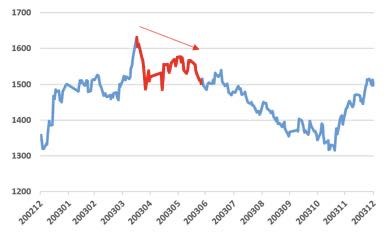

历次疫情高峰期后,全球市场普遍明显修复。疫情对市场的影响,更取决于严重程度、宏观环境。如H1N1适逢2008年金融危机后的底部、H7N9处全球经济复苏初期,市场反应不显著;疫情高峰过后,市场普遍明显修复,从过去6次疫情后1至3个月,市场反而有较明显正回报。

图1 历次疫情期间,全球资本市场的表现

(数据来源 :中金公司)

二、抓住关键:

疫情拐点及其对经济影响是两个核心,

我们并不悲观

与SARS比,此次疫情有多个正面因素:首先,政府应对措施更加透明、果断,迅速阻截传播并加快资源调配,世界卫生组织对此反应积极。而2012年12月出现的“非典”,整个春节缺乏控制、2003年4月份全面爆发,6月份基本控制,7月份才结束。此次疫情于2020年春节被全面控制,30多个省已启动了应急预案。其次,SARS期间积累的宝贵经验和防疫能力,带给我们较强的流行病学科研能力、应急响应能力和社会动员能力。虽然疫情仍暴露出一些问题,但SARS经验发挥的巨大作用仍不可否认。第三,较17年前比,经济快速发展的中国,在民航、铁路、建筑、通信等方面协同力更强、纵深更广,形成了强大的解决问题能力。

疫情拐点何时出现?虽难以精准判断,但作三个情景假设。情景一:防控及时得力,疫情高峰为2月中,3至4月结束,WHO解除PHEIC认定。情景二:节后复工人口流动,疫情延续至二季度,在气温升高辅助下,6月结束。情景三:病毒变异、复工扩散,疫情持续时间超出预期。

综上分析,情景一概率较大,且对经济影响可控。首先,较非典时期,疫情持续时间更短。非典持续了近7个月,而假如情景一发生,疫情有望在3到4个月内得到控制。其次,经济发展方式已发生变化。对比2003年,中国刚加入WTO,经济核心驱动力是外贸;2020年,中国经济内生驱动力更强,新经济如互联网、智能手机、5G、大消费、医药等行业比旧经济如“铁公基”、钢铁、水泥、煤炭、低端出口等活力更突出。再次,经济总量不同。2003年,中国GDP总规模约12万亿人民币,非典的负面影响约500至1000亿人民币;2020年,中国GDP已约100万亿,抗风险能力不可同日而语。2019年一季度武汉GDP总量3300亿人民币,就算下降50%,影响大概是1500亿左右。算上整个湖北省甚至全国相关损失,如果按3000至4000亿人民币的损失算,对GDP总量影响有限,约0.5个百分点。

三、坚实后盾:

资本市场将迎来密集支持政策

财政和货币政策将重塑资本市场信心。突发事件对实体经济、金融产业等各方面产生了重大影响,参考2003年“非典”时期经验,疫情结束后政府出台了各项措施,包括财政政策端的减税、降费、专项补贴等,也包括货币政策的宽松政策,对冲疫情中受影响的环节。我们预判,相应政策措施将密集出台。

政策支持箭在弦上。2月1日,人民银行、财政部、银保监会、证监会、外汇局已联合出台了《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》(以下简称《通知》)。《通知》共五部分、30条措施,例如,对湖北等疫情严重地区,实施证券发行绿色通道政策;延期披露定期报告,放宽相关业务许可有效期等等诸多措施。同时,人民银行、外管局等针对多个流动性便利措施已筹划推出。预计春节假期后,多部门支持政策将陆续出台。

四、克服恐慌:

疫情本身并非改变趋势的核心因素

投资的本质,是以低于价值的价格买入。疫情或推动金融资产价格下跌,但对长期价值影响有限,价格下跌反而为坚定的长期投资者创造了机会。“别人恐惧时贪婪”,是当下应反复思考的一句话。

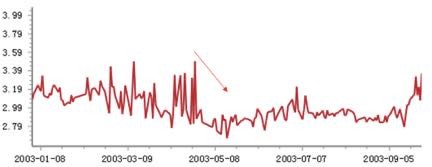

中国股市或跟进下跌,“黄金”时代被短暂延迟,但趋势不改。情绪是资本市场波动的放大器,A股在假期积累的恐慌情绪带动下,伴随海外市场产生下行震荡局面。参考2003年初,机构投资者等一致认为牛市即将到来,但非典将其延缓三个季度,上证综指从1600点降至1300点,估值再次处于低位,创造了“深蹲起跳”的机会(图2),2013年11月短暂牛市才启动,目前已升至近3000点。同期,债券市场避险情绪攀升,国债价格明显上涨、收益率快速下跌。(图3)

图2 非典期间(标红)上证综指表现 (数据来源 :Wind)

图3 中债国债到期收益率 (数据来源:Wind)

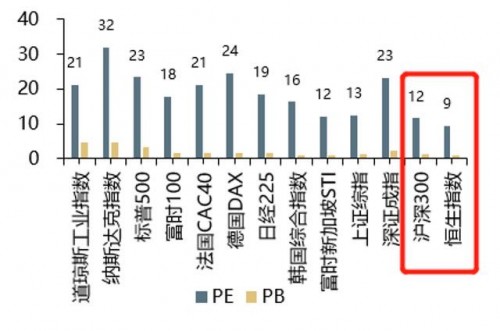

冷静地看,疫情将帮助中国资本市场尽快完成探底,创造较好的布局机会。A股仍是全球市场最大的投资机会,四大长期因素不变:市场估值全球最便宜、海外机构资金涌入、“科创板”推动注册制横空出世、法制化打击造假力度空前,2020 年起,A股迎来结构性“黄金”时代,追赶中国经济过去的辉煌三十年。如果A股在疫情带动下继续调整,且宏观经济如前所述影响相对较小,则将创造明显的价格和价值偏离机会。

图4 相对全球近20x市盈率,A、H股估值均处历史大底

(数据来源 :Wind)

微观受影响的行业较集中,疫情拐点后迎反转。宏观经济影响虽可测算,但微观层面影响不可忽视,每个投资人“体感”也可知。服务业如餐饮、酒店、旅游、线下消费、线下商业、珠宝奢侈品、肉制品消费等,将受到最直接冲击。对比“非典”,上述大多行业在疫情解除后一个季度修复了估值、盈利回升;而入境旅游、会展等行业,需3个季度全面修复;进一步看,很多产业从商业形态也会发生质的变化,如当年“非典”时期崛起了京东这样的电子商务公司,而此次疫情将推动“线上替代线下”的如生鲜、观影等行业的新变革。

医药板块值得长期关注,但不建议短期追高。值得注意的是,与病毒防治、口罩防护、红外检测等疫情相关的医药板块已提前启动,个股节前已出现连续涨停。当年非典事件时,抗生素类、诊断试剂类股票,也曾短暂红火,但疫情后股价打回原地。从投资角度看,需关注上市公司长期业绩的影响,长线投资具有研发能力的医药企业,而应避免“追涨杀跌”、炒作题材。

五、危后为机:

如何参与资本市场

疫情后,市场机会将逐步显现。我们应以什么方式参与资本市场?第一,选股门槛越来越高、个股波动难抓准。个人投资者开户成本虽越来越低,但其投研资源极其有限,无法与7*24小时、几十上百人团队的专业机构抗衡;同时,中国新经济转型、股票研究专业度更高、投研成本加大,以个人的“刺刀”入场与机构“舰炮”拼杀实属不明智。疫情带来的个股暴涨、暴跌将更加显著,抓个股往往会“追涨杀跌”,缺乏投研能力、纪律性会导致提前布局难上加难。第二,将资金交给专业基金管理人,是大势所趋。美国股市80%参与者为基金等机构客户,其底层资金也来自于个人投资者。中国这一趋势在快速成形,具备筛选优秀基金的能力,可创造大价值:A股上市公司股票约3000-4000只,而基金有20000-30000只,排名首尾基金的业绩,分化程度甚至大于涨跌首尾的股票。选取投资风格稳定、投研团队强大、回撤小收益好的基金,是明智选择。

科学地选基金,是重中之重。选基金是一门科学,有效的方法论保证了“回撤小、收益好”。首先,选取方向应据大周期事前布局。例如,我们判断目前A股筑底完成,疫情加速推动股市探底,2020年可重点关注并布局多头基金。其次,系统化地持续挖掘优秀管理人。团队打造数据库,对投资能力、投研团队、投资风格量化考核,对基金管理人进行深度访谈,形成精选池后,保证了靠制度捕捉万只基金中的前四分之一分位甚至前一百只基金。

总体看,避免频繁交易、坚定长期投资、与最优秀的管理人站在一起,是资本市场需坚持的理念。不亏或少亏钱、长期跑赢指数、每年争取创造双位数绝对回报,是制度化方法论的价值。希望我们能善用优秀管理人专业能力,在2020年资本市场这个配置大年中,创造更好的长期收益。